個體工商戶核定征收超限后的稅務處理與籌劃策略

隨著市場經濟活躍度的提升,越來越多個體工商戶面臨經營規模擴大的情況,當實際經營收入超過稅務機關核定的征收標準時,納稅人往往面臨復雜的稅務處理問題,本文將從實務操作角度,系統解析個體工商戶突破核定征收額度后的應對策略。

核定征收的基本概念和適用范圍

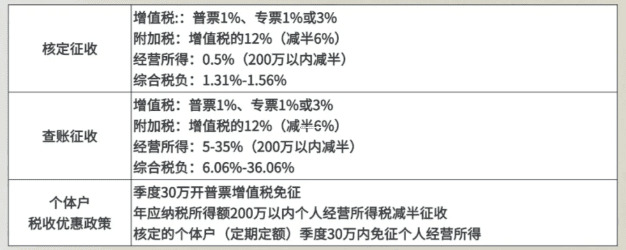

核定征收是稅務機關對賬簿不健全的納稅人采取的簡化征管方式,根據《個體工商戶稅收定期定額征收管理辦法》,主要適用于以下情形: 1. 月銷售額3萬元以下的小規模納稅人 2. 成本費用憑證難以準確核算的經營者 3. 行業利潤率相對固定的經營項目核定征收的核心參數包括:

- 核定月銷售額

- 應稅所得率(行業利潤率)

- 征收率(綜合稅率)

典型計算公式為: 應納稅額=核定銷售額×應稅所得率×適用稅率

核定征收額度超限的判斷標準

當出現以下任一情況即視為突破核定征收標準: 1. 連續3個月開票金額超過核定銷售額20% 2. 年度累計開票額超過核定總額30% 3. 實際利潤率明顯高于行業標準 4. 銀行賬戶資金流水異常波動特別提醒:2025年多地稅務機關升級了"金稅四期"監控系統,增加了以下預警指標:

- 電商平臺交易數據與申報差異

- 第三方支付平臺流水比對

- 供應鏈上下游開票匹配度

超過核定征收后的稅務申報流程

1. 主動申報程序 (1)次月15日前提交《定期定額戶自行申報(申請變更)納稅定額表》 (2)提供最近3個月的完整賬簿憑證 (3)配合稅務機關開展實地核查- 完整版銀行對賬單(含私戶流水)

- 進銷存明細臺賬

- 成本費用合法憑證

- 租賃合同及水電費單據

稅務核算方式轉換的影響分析

1. 稅負變化趨勢 (1)銷售額在核定標準1.5倍以內:稅負可能增加20-50% (2)銷售額達核定標準2倍以上:稅負可能翻倍 (3)高利潤率行業:最高邊際稅率可達35%-

財務管理要求升級 (1)必須建立復式記賬賬簿 (2)需要專業會計處理成本分攤 (3)存貨管理需采用永續盤存制

-

發票管理規范 (1)單張發票限額可能調整 (2)進項稅抵扣需要完整鏈條 (3)紅字發票沖銷需規范操作

個體工商戶稅務籌劃的常見誤區

1. 違規操作風險 (1)私戶收款隱匿收入:可能觸發反洗錢調查 (2)虛開發票沖減利潤:面臨刑事責任風險 (3)人為拆分經營主體:構成關聯交易嫌疑-

認知偏差問題 (1)誤認為核定征收是"免稅政策" (2)混淆小規模納稅人與核定征收概念 (3)忽視跨年度稅務銜接處理

-

典型錯誤案例 某餐飲個體戶年營業額480萬元,通過3個執照分攤收入,被稽查后補稅127萬元,并處罰金60萬元。

合規稅務優化方案建議

1. 主體結構調整策略 (1)達標企業建議轉型為有限責任公司 (2)保留個體戶用于特定業務模塊 (3)建立母子架構實現稅負平衡-

成本費用優化路徑 (1)規范取得合法有效憑證 (2)合理分攤家庭生活支出 (3)用足稅收優惠政策(如殘保金減免)

-

特殊事項處理技巧 (1)固定資產加速折舊的運用 (2)研發費用加計扣除的銜接 (3)跨期收入確認時點把控

典型案例分析與經驗總結

案例背景: 某建材批發個體戶核定月銷售額10萬元,實際年營業額突破300萬元,稅務機關通過大數據比對發現異常,啟動稅務稽查。處理過程:

- 補繳增值稅及附加18.7萬元

- 補繳經營所得個人所得稅41.3萬元

- 繳納滯納金9.2萬元

- 因主動配合免于行政處罰

經驗啟示: (1)建立收入預警機制:當營業額達到核定標準80%時應啟動預案 (2)完善財務核算體系:至少保留3年完整會計檔案 (3)加強政策學習:每季度參加稅務機關政策輔導會

個體工商戶突破核定征收標準既是挑戰也是機遇,納稅人應當樹立正確的稅收遵從意識,在專業機構指導下建立合規的稅務管理體系,建議年營業額超過150萬元的經營者盡早考慮轉型升級,通過合法合規的稅收籌劃實現可持續發展。

微信號:15137101602

專業稅籌師定制稅務籌劃方案!

復制微信號

專業稅籌師定制稅務籌劃方案!

復制微信號

智小賬專業稅籌團隊,專注稅收籌劃!