核定征收的個體戶報稅全流程解析

對于采用核定征收方式的個體工商戶而言,稅務申報是一項需要重點關注的工作,本文將從核定征收的基本概念出發,詳細解析個體戶報稅的具體操作步驟、注意事項及常見問題,幫助經營者高效完成稅務申報。

什么是核定征收?

核定征收是指稅務機關根據納稅人所在行業、經營規模、區域位置等因素,直接核定應納稅額或應稅所得率的征收方式,與查賬征收不同,核定征收不需要提供完整的賬簿憑證,主要適用于: 1. 未設置規范會計賬簿的個體經營者 2. 成本費用憑證不完整的小規模納稅人 3. 因特殊原因難以準確核算收入的企業核定征收的兩種主要形式

1. 定期定額征收:稅務機關按固定周期(通常為季度)核定應納稅額 2. 核定應稅所得率征收:按核定利潤率計算應納稅所得額申報前的準備工作

在開始報稅前,個體戶需要做好以下準備: 1. 確認核定通知書:查看稅務機關核定的征收方式、稅率及申報周期 2. 整理經營數據:包括開票金額、銀行流水、收付款憑證等 3. 準備必要證件:營業執照副本、經營者身份證、銀行開戶許可證 4. 開通電子稅務局:建議通過電子渠道辦理申報 5. 確認申報期限:一般季度終了后15日內完成申報具體申報操作步驟

1. 登錄電子稅務局 - 使用稅號或統一社會信用代碼登錄 - 選擇"定期定額戶自行申報"模塊-

填寫申報表

- 增值稅申報表:按核定銷售額填報

- 附加稅費申報表:自動帶出增值稅附加

- 個人所得稅經營所得申報表:按核定所得率計算

-

稅款計算

- 增值稅:核定銷售額×征收率(通常1%或3%)

- 附加稅:增值稅額×12%(城建稅7%+教育費附加3%+地方教育附加2%)

- 個人所得稅:核定收入×應稅所得率×稅率-速算扣除數

-

稅款繳納

- 支持三方協議扣款、銀聯在線支付等方式

- 建議在申報當天完成繳稅

-

憑證留存

- 下載保存電子完稅證明

- 打印申報表存檔備查

常見問題處理

1. 實際銷售額超過核定金額怎么辦? - 應及時向稅務機關申請調整定額 - 超額部分需補繳稅款-

忘記申報如何處理?

- 立即進行補申報

- 可能需要繳納滯納金(每日萬分之五)

-

如何申請核定征收?

- 新辦個體戶:在稅務登記時提交《核定征收申請表》

- 現有納稅人:向主管稅務機關提交書面申請

-

跨區域經營如何申報?

- 在經營地辦理臨時稅務登記

- 按經營地稅務機關核定的標準繳稅

風險防范要點

1. 禁止虛開發票:即使采用核定征收也需保證業務真實性 2. 及時變更登記:經營地址、范圍等變更需在30日內備案 3. 妥善保管憑證:所有經營相關單據應保存至少5年 4. 定期核對申報:每季度核對實際經營額與核定金額的差異 5. 關注政策變化:特別是增值稅起征點、個稅優惠等調整優惠政策運用

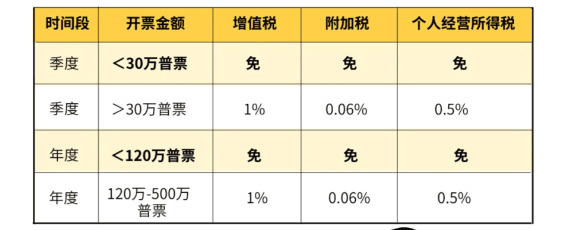

1. 增值稅優惠政策: - 月銷售額10萬元以下(季度30萬元)免征增值稅 - 小規模納稅人減按1%征收率-

個人所得稅優惠:

- 全年應納稅所得額不超過100萬元部分減半征收

- 重點群體創業可享受稅收扣減

-

附加稅費優惠:

小規模納稅人可減征50%附加稅費

電子化申報技巧

1. 設置申報提醒:通過電子稅務局綁定短信提醒 2. 使用自動計稅工具:多數省份提供智能算稅功能 3. 電子發票管理:配合稅控系統實現自動匯總數據 4. 移動端申報:通過稅務APP完成簡單申報 5. 歷史數據查詢:可隨時調取往期申報記錄需要特別注意的是,核定征收不等于不需要記賬,根據《個體工商戶建賬管理暫行辦法》,達到以下標準仍需設置賬簿:

- 注冊資金20萬元以上

- 月銷售額4萬元以上(增值稅納稅人)

- 省級稅務機關規定的其他情形

建議個體經營者無論是否采用核定征收,都應建立基本的收支記錄,這既能幫助掌握經營情況,也能在稅務機關核查時提供必要依據,要定期與專管員保持溝通,及時了解稅收政策變化,確保合規經營。

微信號:15137101602

專業稅籌師定制稅務籌劃方案!

復制微信號

專業稅籌師定制稅務籌劃方案!

復制微信號

智小賬專業稅籌團隊,專注稅收籌劃!