核定征收模式下個體工商戶的稅務管理實務

隨著我國稅收征管體系的不斷完善,核定征收作為重要的稅收征管方式,在個體工商戶領域發揮著關鍵作用,本文將深入探討核定征收制度的運行機制、適用場景及管理要點,為個體工商戶經營者提供專業指導。

核定征收制度的基本原理

核定征收是指稅務機關根據納稅人經營情況,按照規定的程序和方法,對納稅人的應納稅額進行核定的征收方式,其核心特征體現在三個方面: 1. 基于行業平均利潤水平確定稅負 2. 采用簡化計算方式確定應納稅額 3. 適用于賬簿不健全的納稅人該制度遵循《稅收征收管理法》第三十五條規定,當納稅人存在賬簿設置不全、成本資料殘缺等情形時,稅務機關有權采用核定方式征稅,2025年最新修訂的《個體工商戶稅收定期定額征收管理辦法》進一步細化了具體操作規范。

核定征收的適用對象分析

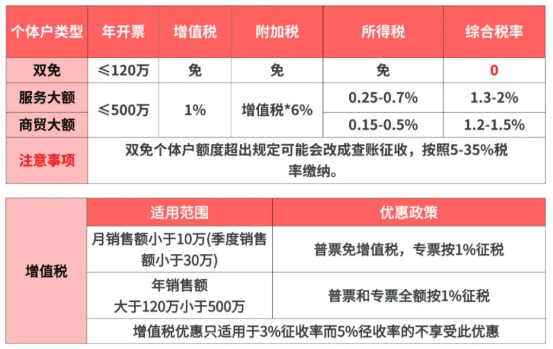

適用核定征收的個體工商戶需滿足以下條件: 1. 年銷售額不超過500萬元(增值稅納稅人) 2. 未建立完整會計賬簿體系 3. 難以準確核算成本費用 4. 經營項目具有行業典型性特別需要注意的是,從事國家限制類行業(如廢舊物資回收、娛樂服務等)的個體戶通常不適用核定征收,根據國家稅務總局2025年數據,全國約78%的個體工商戶采用核定征收方式。

應納稅額計算方式解析

典型核定公式構成: 應納稅所得額 = 收入總額 × 應稅所得率 或 應納稅所得額 = 成本費用支出額 ÷ (1 - 應稅所得率) × 應稅所得率以某餐飲個體戶為例:

- 核定月營業額10萬元

- 適用應稅所得率15%

- 年應納稅所得額=10萬×12×15%=18萬元

- 按經營所得稅率表計算應納個稅

2025年最新應稅所得率調整后:

- 批發零售業:5%-10%

- 餐飲服務:10%-15%

- 建筑業:8%-12%

- 咨詢服務:15%-20%

核定征收的優劣比較

優勢維度: 1. 申報程序簡化:無需按月申報增值稅 2. 核算成本降低:免除專業會計人員需求 3. 稅負可預見性:年度稅負提前確定 4. 政策適用靈活:可享受小微企業稅收優惠

風險因素:

- 實際稅負可能高于查賬征收

- 經營擴張時面臨征收方式轉換

- 發票使用受限(單張發票最高開票限額)

- 存在被認定為"異常核定"的審計風險

合規管理要點提示

1. 稅務登記規范 - 及時辦理"兩證整合"登記 - 準確填報經營項目代碼 - 按期進行稅務信息確認賬簿管理要求

- 保留完整進貨憑證

- 建立收支流水記錄

- 妥善保管銀行對賬單

申報流程控制

- 定期核對核定通知書

- 按時完成季度申報

- 關注電子稅務局通知

發票使用規范

- 嚴格執行發票限額

- 杜絕虛開發票行為

- 定期核銷已用發票

爭議解決與風險防范

常見爭議類型: 1. 核定依據合理性爭議 2. 應稅所得率適用爭議 3. 征收方式轉換爭議爭議解決途徑:

- 申請稅務機關陳述申辯

- 提請稅務行政復議

- 向人民法院提起訴訟

風險防范措施:

- 定期復核核定結果

- 留存經營數據證據

- 及時申報經營變更

- 建立稅務健康檢查制度

未來發展趨勢展望

1. 政策導向變化 - 逐步擴大查賬征收范圍 - 強化大數據稅收監管 - 完善核定標準動態調整機制數字化轉型要求

- 電子發票全面普及

- 銀稅直連系統應用

- 智能申報系統推廣

納稅人應對策略

- 提升財務核算能力

- 建立稅務風險預警系統

- 加強政策跟蹤研究

個體工商戶在選擇核定征收方式時,應當綜合考量經營規模、發展預期和管理能力,建議年營業額超過300萬元的經營者逐步建立規范會計制度,為征收方式轉換做好準備,同時要密切關注地方稅收政策變化,特別是針對特定行業的核定標準調整。

微信號:15137101602

專業稅籌師定制稅務籌劃方案!

復制微信號

專業稅籌師定制稅務籌劃方案!

復制微信號

智小賬專業稅籌團隊,專注稅收籌劃!