個體工商戶核定征收政策全解析,操作指南與風險防范

隨著我國稅收征管體系的持續優化,個體工商戶核定征收作為重要的稅收管理方式,在降低征納成本、提高辦稅效率方面發揮著關鍵作用,本文通過系統梳理核定征收的核心要素,為經營者提供可落地的稅務管理方案。

核定征收的本質特征與適用場景

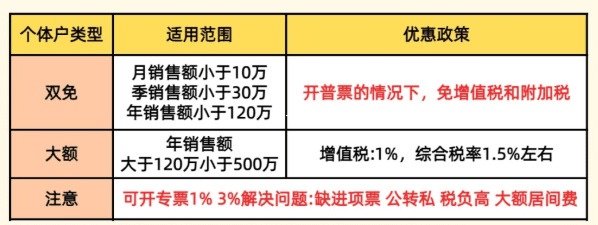

核定征收是指稅務機關根據納稅人經營規模、區域位置、行業特點等因素,直接核定其應納稅額的征收方式,這種方式與查賬征收形成互補,主要適用于以下三類主體:

- 賬簿設置不健全的小規模經營者

- 成本費用憑證難以完整取得的行業

- 月營業額在10萬元以下的微型市場主體

以某縣區早點鋪為例,經營者每日現金交易頻繁,難以完整記錄收支憑證,稅務機關通過實地調查,按早餐行業5%的應稅所得率核定月應納稅額,既保證稅收公平又減輕申報負擔。

核定征收的具體操作流程詳解

實施核定征收需完成四個關鍵步驟:

第一步:資格認定申請 經營者需在季度首月15日前,向主管稅務機關提交《核定征收申請表》,附送租賃合同、設備清單等經營證明文件,部分地區已實現電子稅務局在線申請功能。

第二步:核定參數測定 稅務人員將綜合考量以下要素:

- 經營場所面積(每平方米對應系數)

- 從業人員數量(每人加權值)

- 設備投資規模(分行業折舊率)

- 區域經濟水平(區位調節系數)

某建材批發商核定案例顯示:200㎡倉儲面積×2.5系數+3名員工×1.2系數=核定月銷售額12.6萬元。

第三步:文書送達與確認 稅務機關出具《核定定額通知書》后,經營者需在5個工作日內簽收確認,對核定結果有異議的,可提供銀行流水、采購單據等材料申請復核。

第四步:定期申報管理 按季申報的納稅人需在1/4/7/10月15日前,通過電子稅務局或辦稅服務廳完成申報,特別提醒:連續三個月超核定經營額20%需及時報告調整。

行業應稅所得率參考標準

2025年最新核定征收率標準顯示顯著行業差異:

| 行業分類 | 應稅所得率 | 特殊調整項 |

|---|---|---|

| 批發零售 | 4%-8% | 電商渠道經營降低2個百分點 |

| 餐飲服務 | 10%-15% | 連鎖品牌可申請下浮3% |

| 建筑安裝 | 8%-12% | 分包業務按差額計稅 |

| 咨詢服務 | 15%-25% | 高新技術服務享10%優惠 |

| 居民服務 | 12%-18% | 社區便民服務減免30% |

某寵物美容店核定案例:年度營收48萬元×12%所得率=5.76萬元應納稅所得額,按5%階梯稅率實際繳稅2880元。

雙刃劍效應:優勢與風險并存

顯著優勢:

- 核算成本降低70%以上

- 現金流管理更可預期

- 稅務檢查頻率相對較低

潛在風險:

- 超額經營未申報引發的滯納金(日萬分之五)

- 核定方式與實際盈利能力偏離導致的稅負不公

- 政策調整帶來的適應性風險

2022年某地稅局檢查發現,23%核定征收戶存在實際營收超核定標準30%以上卻未主動申報的情況,平均每戶補繳稅款2.3萬元。

智能稅務時代的管理策略

隨著金稅四期系統的深化應用,建議經營者建立三套管理機制:

- 動態監測系統:每月比對POS流水與核定標準

- 憑證收集制度:保留主要成本支出的合法票據

- 年度健康檢查:聘請專業機構做稅負合理性評估

某連鎖奶茶店通過安裝智能收銀系統,實時監控各門店經營數據,當單店月營業額突破核定標準15%時自動觸發預警,有效控制稅務風險。

政策演進趨勢與應對建議

當前稅收立法呈現兩大趨勢:電子憑證的法律效力提升,跨區域經營核定標準逐步統一,建議經營者重點關注:

- 省級稅務機關每年發布的行業預警值

- 增值稅起征點與所得稅核定的聯動調整

- 數字經濟背景下新型經營模式的認定標準

某直播帶貨工作室通過將線上收入拆分為商品銷售(適用7%所得率)和推廣服務(15%所得率),合理降低整體稅負34%,該案例入選2025年稅務總局服務創新典型案例。

在稅收法治化進程加速的背景下,個體工商戶更需要建立稅收合規意識,建議每半年與主管稅務機關溝通經營情況變化,充分利用稅收優惠政策,在合法框架內實現稅負最優配置,稅務管理不僅是法定義務,更是提升市場競爭力的戰略工具。

專業稅籌師定制稅務籌劃方案!

復制微信號